课程名称:量化投资与对冲基金

宽潮*量化投资与对冲基金*第十四期实战班 *上海站* 2018年5月11日—13日*重装启航

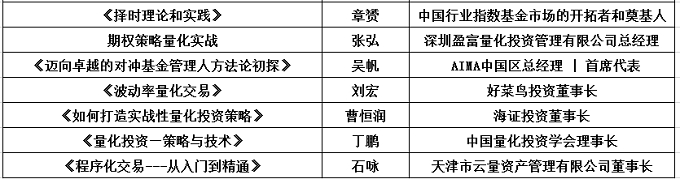

讲师阵容:

*章赟*张弘*吴帆*刘宏*曹恒润*丁鹏*石咏*

等大咖豪华阵容,七位讲师会面传身授,点拨思路,开阔视野、实战分享,不容错过!

老师云集

证书认证

完成规定课程后,获得中国量化投资学会(CQIA)提供的结业证书。

终解释权归本公司所有

时间饱满

为期三天培训时间

全天8小时,强化学习

上午9:00-12:00(3小时)

下午14:00-17:00(3小时)

晚上19:00-21:00(2小时)

持续交流

学员可加入(宽潮-宽客训练营),与众多大咖持续交流学习。也可以关注中国量化投资学会公众号,和宽潮教育公众号获得持续研究报告和研究成果支持,老学员可参与宽潮策划中“大咖面对面”、学员聚会以及优秀学员经验分享。

高性价比

仅收12800/人(此费用包含食宿费)

讲师与课程

一、章赟

课程:《择时理论和实践》

择时的技术基础和基本概念

1、 单指标择时

2、 双指标择时

3、 高频择时和大数定理

4、 胜率和盈亏比

5、 止损和止盈

全市场常见择时模型的类别、原理和应用

1、 第1大类:均线类模型和时间轴惯性

2、 第2大类:统计信号类模型和行为金融学

3、 第3大类:分形类模型和数浪及缠论

4、 统计力学视角下三大类择时模型的数学基础和演进

择时模型和股市数学、物理学本质的深入探讨

1、 负反馈动力学和股价动态平衡

2、 正反馈动力学和股灾及熔断

3、 分形几何学和K线的维度

4、 Hurst模型的思想与原理

5、 Hurst模型的实战效果

择时与组合构建

1、Markowitz模型和Black-Litterman模型

2、中国市场行业轮动组合的难点

3、风格的选择与轮动择时

4、风格择时的Black-Litterman模型

5、优化行业配置模型的实战效果

择时与容错

1、 期权工具与保本择时

2、 波动率择时

3、 优期权结构与股价-波动率择时矩阵

4、 优期权价格与博奕定

二、张弘

课程:《期权策略量化实战》

期权介绍

1. 什么是期权

2. 期权交易量及市场规模

3. 国内50ETF期权与商品期权

期权的定价与风险希腊字母

1. BS公式

2. Delta

3. Gamma

4. Vega

5. Theta

隐含波动率与预测模型

1. 历史波动率与隐含波动率

2. 波动率微笑与波动率期限结构

3. 波动率平面预测模型与实战案例

常见期权策略与仓位管理

1. 波动率价差

2. 牛市和熊市价差

3. 跨期价差

4. Greeks和VaR

5. 实战策略与案例

动态对冲

1. Delta中性策略

2. Vega中性策略

3. Theta策略

4. 实战策略与案例

三、吴帆

《迈向卓越的对冲基金管理人方法论初探》

对冲基金行业整体现状

1)规模,投资者分布

2)发展特点--整体面临一定压力

大中华地区(含香港)运营一家对冲基金的基本要素

1)清晰的愿景

2)专业团队及合理的预算

3)对于中国内地(在岸基金),香港(开曼基金)不同团队之间的合理资源分配

快速发展的基本路径推演

1) 快速进入盈亏平衡

2) 稳定运营后不同发展阶段的管理人面临的核心任务

3) 运营管理与发展的再平衡

从成功到卓越

1)投资着资源日趋向大型管理人管理人集中

2)运营模式的选择--追求规模,还是Alpha

3)多区域扩张

4)信息披露和透明度要求

5)拥抱大数据时代--转型势不可当

6)费用管理及运营效率的改善

7)人才管理

8)风险管理

9)品牌管理

四、刘宏

《波动率量化交易》

交易策略的本质是什么?

1.通常市场效率缺陷指的是定价偏差

2.案例故事,股改权证的波动率交易

3.案例故事,相伴而生的Gamma交易

4.令人震惊的成功交易案例

非基本面交易策略能赚钱吗?

1.数值实验

2.实验结果与结论

商品期货协整篮子,交易策略的由来和巧合的协整关系

1.那么,如果没有定价偏差,市场效率就完美了吗?

2.例子之一: 短周期收益率分布肥尾

3.例子之二: 过高的波动率

趋势跟踪策略与均值回复

1.趋势跟踪策略优点

2.趋势跟踪策略缺点

3.LTCM交易逻辑的失败

4.均值回复的可爱之处

5.如何同时进行均值回复与趋势跟踪

6.利用消元发叠加矛盾的交易

算法细节

1.交易策略中不可解问题的求解技巧,消元法与梯度试错法的对比

五、曹恒润

《如何打造实战性量化投资策略》

1量化投资中的四个问题

a如何定义收益?

b如何定义风险

c期望收益来自哪里?

d如何评价一个投资系统或策略的好与坏

2量化交易方法论

a投资的三面魔方

b投资的三套理论

c量化的两个载体

d决策的两个维度

六、丁鹏

《量化投资-策略与技术》

投资基础原理

从一个案例开始

为什么要做分散投资

选股模型

1,量化选股

多因子模型

风格轮动模型

行业轮动模型

,2,市场行为选股

资金流模型

动量反转模型

一致预期模型

趋势追踪模型

筹码选股模型

择时模型

量化择时的基本概念

择时策略种类

拐点择时

趋势择时

拐点择时案例

主要拐点择时策略

(1)Hurst指数

(2)SVM模型

(3)小波分析

(4)市场情绪

择时模型风险

期权量化

期权概念

牛熊证

期权策略

期权大风险

蓝海市场

交易量巨大

交易策略丰富

(1)垂直套利/水平套利

(2)跨式套利/宽跨式套利

(3)蝶式套利/鹰式套利

期权定价

数字资产

比特币是什么

什么是区块链

信息社会变迁

PC机时代

互联网时代

巨头作恶

区块链解决方案

区块链核心价值

共识机制

哈希算法

区块链认识上的误区

区块链生态链

以太坊

瑞波

EOS

七、石咏

《程序化交易---从入门到精通》

1.寻道、悟道、得道、循道

1. 信为道源功德母,长养一切诸善法

2. 佛家六度

3. 周易之道

4. 老子之道

5. 知行合一

6. 孙子之道

2.交易之道

1. 交易本质

2. 交易员成长之路(八重门)

3. 主观交易和量化交易的区别

4. 量化之路开启

3.量化交易的研究维度

1. 资金分析

2. 流动性分析

3. 波动性分析

4. 策略构建过程与要点

1、策略构建过程

2、交易规则的客观性、完整性

3、系统参数及优化

4、交易级别的选择

5.策略评估

-1、核心性能

-2、静态测试与动态测试

-3、测试样本的有效性

6.策略实施要点

-1、交易模型的时效性

-2、极端情况应对

7.策略管理

-1、策略不同时期的管理(资金曲线管理)

-2、策略不同行情下的管理(策略机理与行情的关系)

-3、策略的分散化---(连续回撤、钝化、价格动荡、崩溃)

招生对象

对量化投资、对冲基金感兴趣的爱好者、投资者等。以及广大程序员、交易员、风控员、基金经理、产品经理、私募和公募管理者、金融从业人员、寻求量化投资合作机会的伙伴。

培训时间:2018.5.11—2018.5.13

培训地点

上海(具体地址缴费后另行通知)

价格:12800/人(包三天食宿,住宿标准:2人/间)